Inleiding

In het BBV 2004 (Besluit Begroting en Verantwoording provincies en gemeenten) is de paragraaf 'financiering' voorgeschreven voor zowel de begroting als de jaarrekening. In deze paragraaf worden de plannen, feiten en visie over financiering uiteengezet. De Wet Financiering Decentrale Overheden (wet FIDO) schept een kader voor de treasuryfunctie, levert een bijdrage aan de kredietwaardigheid van de openbare lichamen en bevordert de transparantie van de treasuryfunctie. Deze wet introduceert twee instrumenten op het gebied van de treasuryfunctie:

- het treasurystatuut,

- de financieringsparagraaf.

Het treasurystatuut heeft als doel bestaande verantwoordelijkheden en bevoegdheden te formaliseren en expliciet vast te stellen. De gemeenteraad kan dan beter invulling geven aan zijn verordenende en controlerende bevoegdheid.

De financieringsparagraaf heeft als doel inzicht te geven in de algemene interne en externe ontwikkelingen die van belang zijn voor treasury en bevat informatie op het gebied van risicobeheer, de financieringspositie en de leningen- en uitzettingenportefeuille.

Voor het verslagjaar 2021 is het vastgestelde "Treasurystatuut 2019-2022" leidend.

In de financiële verordening 2019, artikel 14 van onze gemeente is bepaald dat het college een treasurystatuut vast stelt waarin de doelstellingen, uitgangspunten en richtlijnen van de financieringsfunctie zijn opgenomen. Deze financiële verordening is door de raad vastgesteld in de vergadering van 10 december 2019. In de collegevergadering van 10 december 2018 is het nieuwe treasurystatuut 2019-2022 vastgesteld. In het treasurystatuut zijn de volgende onderdelen geregeld:

- de organisatie voor het opstellen van het treasurybeleid

- de planning en controlcyclus

- de organisatie van de uitvoering van de treasury-activiteiten en

- de interne en externe controle

In overeenstemming met de financiële verordening artikel 14 is het "Treasurystatuut 2019-2022" ter kennisgeving aangeboden aan de raad en de auditcommissie.

Steeds vaker melden partijen zich bij de gemeente met het verzoek voor gemeentelijke garanties of geldleningen om hun doelen op gebied van sport, onderwijs / educatie, cultuur en welzijn te kunnen verwezenlijken. Het verstrekken van garanties en geldleningen is een belangrijk instrument om initiatieven met een publiek doel in de gemeente Horst aan de Maas te kunnen verwezenlijken. Als subsidiëring om welke reden dan ook niet aan de orde is, zou zonder deze facilitering dit doel niet bereikt kunnen worden.

Om alle aanvragen op een uniforme wijze te beoordelen is in 2021 de "Regeling garantstelling en verstrekking van geldleningen voor een publieke taak" opgesteld. Met deze regeling wordt beoogd het creëren van transparantie en eenduidigheid van beleid met betrekking tot het verstrekken van gemeentelijke garantstellingen en/of geldleningen. En tegelijkertijd wordt daarmee een ongewilde willekeurige beoordeling van inkomende aanvragen voorkomen. Daarnaast heeft deze regeling tot doel het transparant maken en beperken van de risico’s die de gemeente loopt bij verstrekking van garantstellingen en geldleningen. Deze regeling is een verdiepingsslag op het huidige treasurystatuut.

In de raadsvergadering van 21 september 2021 is de regeling door de raad unaniem aangenomen.

In Europees verband zijn afspraken gemaakt om de overheidsuitgaven nu en op langere termijn houdbaar te laten blijven. Deze maatregelen zijn vertaald naar Nederlandse wetgeving. Zoals de invoering van het verplicht schatkistbankieren (Wet Fido) en de Wet houdbare overheidsfinanciën (Wet Hof).

Schatkistbankieren (Wet Fido)

Gemeenten (maar ook provincies, waterschappen en gemeenschappelijke regelingen) zijn sinds 2013 verplicht om hun overtollige liquide middelen aan te houden in de schatkist bij het rijk. Ze mogen alleen positieve banksaldi voor het betalingsverkeer op eigen bankrekeningen aanhouden. Voor de omvang daarvan was een drempelbedrag ingesteld. Dat drempelbedrag was gesteld op 0,75 procent van het begrotingstotaal. Als in over een periode van 3 maanden de positieve saldi van de bankrekeningen dat drempelbedrag dreigen te overschrijden, dan moet een gemeente het meerdere storten op de rekening bij de schatkist van het rijk. Uit een evaluatie van het schatkistbankieren is echter gebleken dat de huidige drempel voor het schatkistbankieren te krap was vastgesteld. In plaats dat alleen overtollige liquide middelen in de schatkist belanden, moeten gemeenten bij de huidige drempel met grote regelmaat ook geld voor het normale betalingsverkeer bij de schatkist stallen. Dat veroorzaakt onnodige administratieve lasten. Met de verhoging van de drempel per 1 juli 2021 behoren die onnodige administratieve lasten tot het verleden. De drempel voor het schatkistbankieren gaat van 0,75 naar 2 procent van het begrotingstotaal – met een minimum van 1 miljoen euro.

Doel van het schatkistbankieren een lagere EMU-schuld van Nederland. Die EMU-schuld hoort volgens het Verdrag van de Europese Unie lager te zijn dan 60 procent van het bbp. Voor het berekenen van deze EMU-schuld mogen onderlinge schulden en tegoeden van de centrale overheid en de gemeenten (provincies en waterschappen) worden verrekend. Een andere reden voor de invoering van het schatkistbankieren was het voorkomen van onveilige beleggingen door decentrale overheden. Door de overtollige liquide middelen bij de schatkist aan te houden, lopen ze geen risico dat dit geld door bijvoorbeeld een faillissement van een financiële instelling in rook op gaat. Nadeel is wel dat decentrale overheden minder rendement halen.

Wet houdbare overheidsfinanciën (Wet Hof) / EMU saldo

Om hun financieringstekort te beheersen en terug te brengen, hebben de landen van de Eurozone (Europese Commissie) in het Verdrag van Maastricht een norm afgesproken. Het nationale financieringstekort mag niet meer bedragen dan 3% van het Bruto Binnenlands Product (BBP), waarbij de overheidsschuld niet hoger dan 60% van het BBP mag zijn.

Per 1 januari 2014 is de Wet Houdbare overheidsfinanciën ingevoerd. Daarin worden Europese afspraken over de beheersing van de schuldenlast en het begrotingstekort vertaald naar nationale wetgeving om te waarborgen dat het begrotingstekort binnen de perken blijft. Het aandeel van de landelijke decentrale overheden in de berekening van het begrotingstekort van 3% bedraagt omstreeks 0,5%. Alle gemeenten samen nemen daarvan circa 0,27% voor hun rekening.

In de wet staat dat gemeenten een gelijkwaardige bijdrage moeten leveren aan het terugdringen van het EMU-tekort. De EMU-tekortruimte voor decentrale overheden is voor jaren 2019 tot en met 2022 vastgesteld op 0,4% van het bruto binnenlands product per jaar. Deze ruimte zal worden onderverdeeld tussen gemeenten, provincies en waterschappen.

Er wordt aan de gemeenten geen sancties opgelegd als er toch sprake is van overschrijdingen. Daarnaast gelden de regels voor het maximale begrotingstekort niet voor elke gemeente apart, maar voor alle gemeenten samen. Dat betekent dat een gemeente of provincie die in een jaar fors investeert dat gewoon kan doen als alle gemeenten samen maar binnen de norm blijven. De vier grote gemeenten samen hebben een aandeel van 85% op de grootte van het tekort. Het aandeel van onze gemeente is uitermate gering.

In het Besluit Begroting en Verantwoording (BBV, art. 19) is de verplichting vastgesteld dat de gemeenten ramingen van het EMU-saldo dienen te verstrekken over het voorafgaande jaar, het actuele jaar en het volgende jaar. Met ingang van 2017 is conform de vernieuwing BBV de ontwikkeling van het EMU-saldo voor de drie jaren volgend op het begrotingsjaar vereist in de meerjarenbegroting.

De individuele overheden (gemeenten, provincies en waterschappen) verstrekken onderstaande gegevens jaarlijks aan het CBS. Indien hieruit blijkt dat op macroniveau het EMU-saldo overschreden wordt, zullen de gemeenten, provincies en waterschappen hierover worden geïnformeerd. Zoals al eerder beschreven worden gemeenten (nog) niet afgerekend op een eventueel hoger EMU-tekort.

| EMU-saldo 2021 | ||

| 1 | Exploitatiesaldo voor toevoeging aan c.q. onttrekking uit reserve (zie BBV, artikel 17c) | 5.495 |

| +2 | Afschrijvingen ten laste van de exploitatie | 3.808 |

| +3 | Bruto dotaties aan de post voorzieningen ten laste van de exploitatie | 3.945 |

| -4 | Uitgaven aan investeringen in (im)materiële vaste activa die op de balans worden geactiveerd | -19.223 |

| +5 | De in mindering op onder 4 bedoelde investeringen gebrachte ontvangen bijdragen van het Rijk, de Provincies, De Europese Unie en overige. | 4.600 |

| +6a | Verkoopopbrengsten uit desinvesteren in (im)materiële vaste activa | 13 |

| -6b | Boekwinst op desinvesteringen in (im)materiële vaste activa | - |

| -7 | Uitgaven aan aankoop van grond en uitgaven van bouw, woonrijp maken e.d. | -3.560 |

| +8a | Verkoopopbrengsten van grond (tegen verkoopprijs) | 4.606 |

| -8b | Boekwinst op grondverkopen | -1.065 |

| -9 | Betalingen ten laste van de voorzieningen | -4.070 |

| -10 | Betalingen die niet via de exploitatie lopen, maar rechtstreeks ten laste van de reserves worden gebracht en die nog niet vallen onder één van de andere genoemde posten. | - |

| -11 | Boekwinst bij verkoop van deelnemingen en aandelen | - |

| Berekend EMU-saldo | -5.451 |

Financieringspositie

Voor een duidelijk beeld van de mogelijke risico's bij de financiering geven we aan welke omvang de financiering binnen onze gemeente heeft. In onderstaande tabel staat de positie ultimo 2021.

Daarbij wordt de verhouding weergegeven tussen het Eigen en Vreemd Vermogen.

| Financieringspositie | 2021 |

| Vaste activa | 142.586 |

| Grondexploitatie | 1.120 |

| Totaal vaste activa | 143.706 |

| Eigen vermogen | 58.305 |

| Voorzieningen | 15.029 |

| Vreemd vermogen | 63.979 |

| Totaal vermogen | 137.313 |

| Financieringspositie | -6.393 |

| Verhouding: | |

| Eigen vermogen | 42,46 % |

| Vreemd vermogen | 57,54 % |

| Financieringstekort | -4,66 % |

Een tekort aan financieringsmiddelen wordt met externe financieringsmiddelen “kort of lang” gefinancierd. Het keuzemoment voor het aantrekken van een vaste geldlening (‘lang-geld”) wordt naast het inzicht in de geldstromen bepaald door:

- de marktverwachtingen

- de wettelijke bepalingen en

- de toetsingscriteria van de provincie m.b.t. de kasgeldlimiet en de renterisiconorm (wet FIDO).

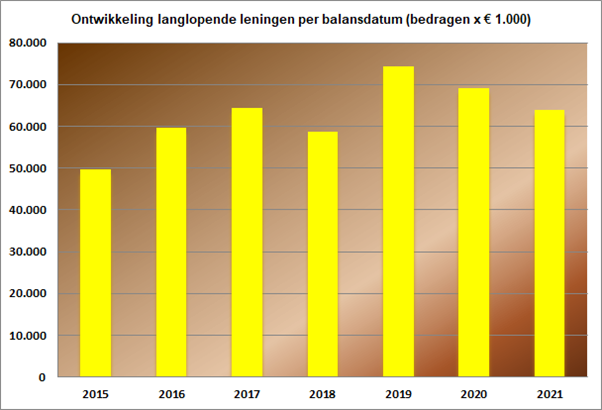

In onderstaande grafieken ziet u

- de ontwikkeling van de langlopende schulden in de afgelopen jaren

Het is niet toegestaan alles met “kort geld” - een kasgeldlening - te financieren. Er zijn criteria opgesteld voor de lokale overheden om te voorkomen dat in de toekomst men bij herfinanciering met financiële tegenvallers wordt geconfronteerd. De kasgeldlening is een instrument waar door de lokale overheden veel gebruik van wordt gemaakt omdat er in de markt momenteel een negatieve rente op wordt gegeven door de verstrekkers van de lening.

Risicobeheer: kasgeldlimiet en rente-risiconorm

De gemeente verstrekt enkel leningen of garanties aan derden uit hoofde van haar publieke taak. Hiervoor is een besluit van de raad noodzakelijk. Om de budgettaire risico's te beperken, zijn twee normen op grond van de Wet Financiering Decentrale Overheden van belang: de kasgeldlimiet en de rente-risiconorm.

Kasgeldlimiet

Deze limiet heeft betrekking op leningen met een looptijd tot maximaal 1 jaar (max. 8,5% van het bedrag van de begroting). Het gaat hierbij om renterisico’s van de vlottende schuld. Toegestane instrumenten bij het aantrekken van kortlopende middelen zijn daggeld, kasgeldleningen en de kredietlimiet op rekening-courant. Met het in werking treden van het schatkistbankieren moeten overtollige gelden boven de normgrens van schatkistbankieren in de schatkist gestort worden. Van andere uitzettingen was in 2021 geen sprake. Bij het aantrekken van financieringen voor langer dan een jaar zijn uitsluitend geldleningen toegestaan.

De vlotte schuld wordt afgezet tegen de norm van de kasgeldlimiet. De kwartaalrapportages zijn belangrijk voor het signaleren van mogelijke overschrijdingen. Als dit structureel is en er sprake is van een overschrijding van drie opeenvolgende kwartalen, moet de gemeente met de provincie in overleg over een beëindiging van de overschrijding. De gemeente wordt dan verplicht een vaste geldlening af te sluiten (consolideren).

Uit onderstaand overzicht blijkt dat we in 2021 de kasgeldlimiet niet hebben overschreden.

De hoogte van de vlottende schuld is sterk afhankelijk van de mate en het tempo van uitvoering van geraamde investeringen en grondverkopen.

|

Kasgeldlimiet Omschrijving |

1e kw 2021 | 2e kw 2021 | 3e kw 2021 | 4e kw 2021 |

| Vlottende schulden | ||||

| Opgenomen gelden < 1 jaar | 65.000 | 65.000 | 65.000 | 65.000 |

| Schuld in rekening courant | ||||

| Gestorte gelden door derden < 1 jaar | ||||

| Overige geldleningen niet zijnde vaste schuld | ||||

| Totaal vlottende schulden | 65.000 | 65.000 | 65.000 | 65.000 |

| Vlottende middelen | ||||

| Contante gelden in kas | 6 | 6 | 5 | 13 |

| Tegoeden in rekening courant | 66.345 | 74.653 | 70.006 | 62.663 |

| Overige uitstaande gelden < 1 jaar | ||||

| Totaal vlottende middelen | 66.351 | 74.669 | 70.011 | 62.676 |

| Totaal nette vlottende schuld (1-2) | -1.351 | -9.659 | -5.011 | 2.324 |

| Kasgeldlimiet | ||||

| Begrotingstotaal (oorspronkelijke begroting) | 108.062 | 108.062 | 108.062 | 108.062 |

| Het bij ministeriële regeling vastgestelde percentage | 8,50 % | 8,50 % | 8,50 % | 8,50 % |

| Kasgeldlimiet (4x5 / 100) | 9.185 | 9.185 | 9.185 | 9.185 |

| Ruimte onder kasgeldlimiet (4-3) | 10.536 | 18.844 | 14.196 | 6.861 |

| Overschrijding van de kasgeldlimiet (3-4) | 0 | 0 | 0 | 0 |

Renterisiconorm

De renterisiconorm heeft betrekking op financieringen met een rentetypische looptijd van langer dan 1 jaar. De gemeente loopt renterisico over

- dat deel van de leningenportefeuille dat in een jaar in aanmerking komt voor herfinanciering of renteherziening en

- nieuw aan te trekken langlopende leningen.

Aansluitend op de geactualiseerde Wet Fido is per 1 januari 2010 de nieuwe Uitvoeringsregeling financiering decentrale overheden in werking getreden. Vanaf dat moment wordt de risiconorm berekend op basis van een percentage (20%) van het begrotingstotaal. Doel is het renterisico bij herfinanciering te beheersen. Jaarlijks mogen de verplichte aflossingen en de renteherziening niet meer bedragen dan 20% van het begrotingstotaal.

Het schema hieronder laat zien dat we ruim onder de renterisiconorm zijn gebleven. De provincie toetst de kasgeldlimiet en renterisiconorm uit hoofde van haar financiële toezicht.

| Renterisiconorm en renterisico's vaste schuld | ||

| Omschrijving | 2021 | |

| 1a | Renteherziening op vaste schuld opgenomen gelden (o/g) | - |

| 1b | Renteherziening op vaste schuld uitgeleende gelden (o/g) | - |

| 2 | Netto renteherziening op vaste schuld (1a - 1b) | |

| 3 | Betaalde aflossingen | 5.153 |

| 4 | Renterisico op vaste schuld (2+3) | 5.153 |

| Renterisiconorm | ||

| 5 | Begrotingstotaal | 108.062 |

| 6 | Het bij ministeriële regeling vastgestelde percentage | 20,00% |

| 7 | Renterisiconorm | 21.612 |

| Toets renterisiconorm | ||

| 8 | Renterisiconorm (7) | 21.612 |

| 9 | Renterisico op vaste schuld (4) | 5.153 |

| 10 | Ruimte (+) c.q. overschrijding (-) | 16.459 |

Nieuwe BBV richtlijnen Rente 2016

Om ervoor te zorgen dat in de begroting en verantwoording de totale rentelasten en de daaraan gekoppelde financieringsbehoefte inzichtelijk zijn, wordt in de BBV voorgeschreven dat de paragraaf financiering voortaan ook in ieder geval inzicht geeft in de rentelasten,

- het renteresultaat,

- de financieringsbehoefte en

- de manier waarop rente aan investeringen, grondexploitaties en taakvelden wordt toegerekend.

De commissie BBV adviseert hiervoor een renteschema op te nemen in de paragraaf financiering. Onderstaande schema voldoet aan het genoemde advies.

| Renteschema: Jaarrekening 2021 | ||

| Omschrijving | ||

| a. | De externe rentelasten over de korte en lange financiering | 1.472 |

| b. | De externe rentebaten (idem) | -1.176 |

| Saldo rentelasten en rentebaten | 296 | |

| c.1. | De rente die aan de grondexploitatie moet worden doorberekend | -9 |

| c.2. | De rente van projectfinanciering die aan het betreffende taakveld moet worden toegerekend | -223 |

| c.3. | De rentebaat van doorverstrekte leningen indien daar een specifieke lening voor is aangetrokken (=projectfinanciering), die aan het betreffende taakveld moet worden toegekend | 449 |

| 216 | ||

| Aan taakvelden toe te rekenen rente | 512 | |

| d.1. | Rente over het eigen vermogen | - |

| d.2. | Rente over de voorzieningen (die tegen CW gewaardeerd zijn) | - |

| Totaal aan taakvelden toe te rekenen rente | 512 | |

| e. | De aan taakvelden toegerekende rente (renteomslag) | 596 |

| f. | Renteresultaat op het taakveld Treasury | 83 |

De omslagrente wordt berekend door de aan de taakvelden toe te rekenen rente te delen door de boekwaarde per 1 januari van de vaste activa die integraal zijn gefinancierd. De omslagrente wordt vervolgens op consistente en eenduidige wijze toegerekend aan de individuele activa. Daarbij is differentiatie per investering of taakveld niet toegestaan. Het bij de begroting (voor)gecalculeerde omslagpercentage mag binnen een marge van 0,50% worden afgerond. Wijken de werkelijke rentelasten die (over een jaar) aan taakvelden hadden moeten worden doorbelast meer dan 25% af van de rentelasten die op basis van de voorgecalculeerde renteomslag aan de taakvelden is toegerekend, dan is een correctie verplicht. Dit is gerelateerd aan de fluctuaties van de rentetarieven op de geldmarkt.